Mise en place d’un système d’attribution de points d’une demande de prêts

Contexte du crédit scoring

La survie de chaque banque est toujours affectée par plusieurs types de risques à savoir, le risque de marché, de crédit, . . .. Le risque qui nous intéresse ici est un risque de crédit aussi appelé risque de contrepartie. Lors d’une demande de crédit, qu’il s’agisse d’une carte de crédit, d’un prêt automobile, d’un prêt personnel ou d’une hypothèque, le créancier voudra connaître le niveau de risque de crédit de chaque emprunteur. Devant la crise financière mondiale actuelle, notamment les échecs successifs de certaines banques internationales célèbres, les méthodes classiques de gestion du risque de crédit ont été remises en cause dans la plupart des pays. Ce risque doit être traité par des méthodes plus sophistiquées. Nous pouvons dire que les banques craignent un non-paiement des crédits empruntés et cherchent ainsi à réduire ce risque. En effet, le non-remboursement des prêts peut compromettre toute activité de la banque en la rendant inactive. Ce qui nous amène à étudier la gestion de risque de crédit et d’en analyser sa politique. Depuis que cette exposition au risque de crédit des banques ne cesse de s’accroître, les superviseurs et les banques elles-mêmes devraient être capables de monter un scénario se basant sur les expériences passées et de prévenir à ce risque. Ainsi, cela va aussi bien conscientiser chaque banque à identifier, surveiller et contrôler son risque de crédit aussi bien qu’à prévoir le capital suffisant contre ces risques. Grâce à cette analyse, chaque banque pourra se sortir indemne, de la manière la plus sûre, des risques à encourir. D’où l’utilité du crédit scoring.

État de l’art

Définition

Nous rappelons que le crédit est une mise à disposition d’argent sous forme de prêt, consentie par un créancier (prêteur) à un débiteur (emprunteur). Le « crédit scoring » est une action d’évaluer le risque de défaillance de crédit. C’est le processus d’évaluation du risque de crédit. Cet outil est mis en œuvre lors de l’analyse de risques d’une demande de prêts. Le « crédit scoring » est un ensemble de modèles de décision et de leurs techniques sous-jacentes qui aide les prêteurs dans l’octroi du crédit à la consommation. Il figure parmi les applications les plus réussies de la modélisation statistique et est le plus utilisé par les organismes financiers, les banques et les agences de crédits. Il leur est indispensable pour faciliter la prise de décision sur l’octroi du crédit, ne se contentant pas de la bonne foi du demandeur mais en se fiant aux divers critères de cet outil. Il permet également d’évaluer la probabilité de remboursement du prêt par l’emprunteur. Grâce à cet outil, les organismes tels que les banques sont en mesure de prendre une décision objective concernant l’octroi d’un crédit avec la garantie en plus que chaque demande de crédit est traitée selon les mêmes normes. Aussi, cela leur permet de distinguer les bons des mauvais payeurs et pour y arriver, elles ont besoin de plus de données à traiter et analyser pour mesurer le score de chaque client.

Méthodes

Pour pouvoir attribuer un score à un emprunteur, il est nécessaire de posséder les données sur ce dernier. Le créancier pourra ainsi faire des analyses et aboutir à la modélisation des données existantes qui vont être utiles pour cette étude.

Types de données

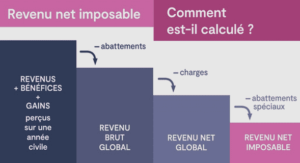

En général, pour se procurer les données, la banque a à son usage la base de données de ses clients (sinistrés ou non) ainsi que les données des emprunteurs dont la demande de crédit a été acceptée. Quel que soit l’organisme qui utilise le crédit scoring, les facteurs pris en compte pour l’établissement des scores sont souvent : • Indicateur financier • Indicateur démographiques • Indicateur d’emploi 3 Chaque indicateur est composé de données qui vont aider à l’identification du type de l’individu étudié. Comme exemple, nous avons le cas du Crédit Scoring Survey ayant quatre indicateurs dont le surplus est un indicateur comportemental dans lequel on peut suivre les mouvements d’un client particulier. • Indicateur financier – Total des actifs de l’emprunteur – Revenu brut de l’emprunteur – Revenu brut du ménage – Coûts mensuels du ménage • Indicateur démographique – Âge de l’emprunteur – Sexe de l’emprunteur – Situation matrimoniale de l’emprunteur – Nombre de personnes à charge – Statut domicile (propriétaire ou locataire) – District d’adresse • Indicateurs d’emploi – Type d’emploi – Durée de l’emploi actuel – Nombre d’emplois au cours des x dernières années • Indicateurs comportementaux – Vérification du compte – Solde moyen – Prêts en cours – Prêts en souffrance ou délinquant – Nombre de paiements par année Les données contenues dans ces indicateurs sont indispensables et fiables du fait que ces critères permettent de cerner la nature, le comportement et le respect des engagements du candidat. De ce fait, insérer un maximum de critères comme l’âge, l’état civil, le type d’habitat, la situation du logement, la profession et le nombre d’enfants du candidat dans 4 la base de données permettra à l’organisme d’avoir un aperçu global sur la situation du candidat et son aptitude à faire face à ses responsabilités. Mais si les critères de solvabilité procurent quelques renseignements sur sa personnalité, elles ne permettent de déterminer ni son niveau de vie, ni sa capacité à rembourser. Il faut également prendre en considération les critères de solvabilité du candidat. Pour ce faire, son revenu, sa profession, son ancienneté et sa catégorie professionnelle seront donc également insérés dans l’outil pour savoir si le candidat dispose des ressources nécessaires pour effectuer le remboursement du crédit. Pour le recueil des données, seules celles qui sont issues d’une demande acceptée sont à utiliser pour pouvoir qualifier le client de « Bon » ou « Mauvais » payeur. Quelques contraintes sont cependant observées du fait que les dossiers refusés ne sont pas pris en considération. Par ailleurs, la proportion des données de clients non sinistrés et sinistrés doit être équitable pour ainsi construire un bon modèle de données.

Critères d’un bon modèle de données

Le modèle est bon quand le taux d’erreur est minimum c’est-à-dire le modèle a mal classé le minimum de dossiers (dossiers déclarés sinistrés par le modèle mais qui sont en réalité acceptables et inversement) Parmi les données à disposition, seules les données propres sont à utiliser c’est-à-dire les données dont les informations sont complètes (pas de manque, pas de données anormales) Pour une bonne modélisation, seules les variables discriminantes seront utilisées. Ces variables feront l’objet d’une analyse descriptive : • Pour les variables continues (comme l’âge, montant du prêt, Revenu mensuel) on calculera le nombre d’observations, la moyenne, l’écart-type, la médiane, le minimum et le maximum afin d’observer la dispersion des données de ces variables et d’en déduire leur pertinence ; • Pour les variables modales (Type de contrat, Situation matrimoniale, . . . ), les fréquences et les nombres de dossiers concernés seront calculés en pourcentage. • Analyses multidimensionnelles.

Introduction |