Cours monnaie et finances, tutoriel économie monétaire et financière document pdf.

Les trappes à liquidité (Keynes) : quand l’inflation et les taux d’intérêt sont bas, la politique monétaire n’agit plus sur la demande de crédit ; la BC perd alors tout pouvoir de réaction. On entre dans la trappe à liquidité ; injecter des liquidités ne relance plus l’activité. Ceci explique que les BC craignent de maintenir longtemps leur taux d’intervention autour de 0, par crainte de perdre leur capacité de réaction. Aspect très important, qui justifie le désir de la BCE de remonter les taux un jour ou l’autre. ex : le Japon 1993-2003. Quand le taux directeur de la BoJ est 0, si l’inflation est –1, le taux réel est +1%.

§ 5 : Existe-t-il une inflation optimale ? Plus ou moins de 3% ? Inflation sous jacente (hors prix cycliques) et inflation constatée. Graphique. Dans tout pays l’inflation tolérée dépend de la sociologie (information, conflits sociaux), du régime politique (populiste ou autocratique), et des structures économiques (+/- industrie ou services)

Trop basse l’inflation peut dégénérer en déflation : A. Grennspan : « Une inflation aussi basse de 1% dans une société concurrentielle démocratique, comportant quelques traces de populisme –y a-t-il un pays qui en soit exempt ?- ne peut être durable ». Il faut une certaine souplesse pour tenir compte des différences de productivité entre les régions et les secteurs et des chocs. Au-delà de 5% les risques de généralisation sont manifestes.

L’optimum se situe donc entre les deux.

51 Surestimation de l’inflation par les indices de prix pour une raison

technique : sous-estime le progrès technique. L’estimation de Boskin : +1%

aux USA ; + 0,5% en Europe. Les ménages la sur-estiment aussi en Allemagne, France, Italie. Graphique.

52 Jugements fondés sur ce qui monte (loyers & charges, tabac, alimentation, énergie, services) plutôt que sur ce qui descend (produits industriels, transport) et pas sur la moyenne. Graphique. Effet inflationniste introduction de l’euro ? « Effet arrondi » partiel et passager (café au bistrot passé de 5 francs à 1 euro, soit 6,56 francs, soit + 30%).

Effets d’une inflation tendant vers 0 : certains secteurs (services) ou pays (Allemagne) risquent de se trouver en déflation. Les risques actuels d’inflation ou de déflation sont-ils crédibles ? Non. Niveaux actuels faibles partout. Tableau. Graphique : l’inflation dans la zone € depuis 1999.

Mais certains ménages ressentent ou les médias présentent la déformation de la consommation, au détriment des biens industriels, dont les prix baissent, au profit des services, dont les prix augmentent, comme de l’inflation. L’inflation ressentie varie aussi avec la structure de la consommation des ménages et donc les CPS ; les parisiens et les familles à un seul actif, pour qui le loyer est plus lourd, subissent plus d’inflation que les provinciaux et les ménages de cadres. Il ne faut pas confondre inflation et impact de l’évolution de la structure de dépense.

Conclusion : de la stabilité du XIX° siècle à l’instabilité du XX° siècle. La politique monétaire maîtrise bien l’inflation dans la sphère réelle ; mais échoue face à l’inflation dans les sphères financière et immobilière ; elle ne peut rien contre la déflation, plus à craindre de ce fait. Fin de l’inflation structurelle dans les pays OCDE depuis années 1980 et PED depuis fin années 1990 : mondialisation & concurrence internationale, progrès rapides de productivité, anticipations de stabilité des prix générées par les politiques des banques centrales.

Perspectives de retour de l’inflation par 2 voies. 1) Inflation importée par hausse des prix de l’énergie, des matières premières et de l’alimentation (forte demandes des PED très peuplés, spéculation) qui se diffuserait (effet de second tour). 2) Inflation par le financement monétaire de la guerre menée par les USA et de la dette sociale (retraites et santé) liée au vieillissement en Europe ?

LES FONCTIONS DES BANQUES

Système hiérarchisé : BC (Banques centrales) & IFM (Institutions financières et monétaires).

§ 1 : Banques centrales.

11 Organismes publics d’intérêt général dont les objectifs sont définis par leurs textes fondateurs ou la pratique (Royaume Uni). Mettent en œuvre la politique monétaire ; gestion des réserves de change et interventions sur les marchés monétaires ; contrôle de la réglementation bancaire ; prêteur en dernier ressort vis à vis des banques de second rang . Rôle essentiel à long terme et en cas de crise de liquidité. Emission des billets (ou déléguée aux BC nationales en Europe). Objectifs généraux : stabilité monétaire et financière ; croissance et emploi. Négociation des traités monétaires et choix du régime de change sont du ressort du gouvernement ; dans l’Union européenne du Conseil européen (Ecofin, rassemblant les ministres des finances des pays de la zone euro).

Les grandes BC des pays développés (FED : 1913, BCE : 1999, BoJ (1882) , BE…) sont indépendantes ; celles des PED non : Chine, Russie, Inde qui restent sous contrôle du Gouvernement.

12 La structure de la FED: 12 Federal Reserve Banks, gérant les réserves des banques régionales ; un Board of gouvernors (7 gouverneurs + les 12 Présidents des banques de réserve locales, pour 14 ans non renouvelable) fédéral qui décide et met en œuvre la politique monétaire ; un président (Alan Greenspan =>Ben Bernanke) nommé par le Président des Etats-Unis (inamovible, 4 ans, renouvelable) . Un Comité de politique monétaire

(FOMC) décidant à la majorité de la politique à engager. Pas d’objectif d’inflation (inflation targeting), mais marge de confort 1/3%. Annonce le résultat de ses délibérations ; rend compte 2 fois par an au Congrès ; publie ses délibérations après 5 ans.

La BoE, indépendante depuis 1998, dirigée par un Comité de Politique

monétaire de 9 membres. Le ministre des finances définit l’objectif d’inflation à moyen terme (2% +/- 1%).

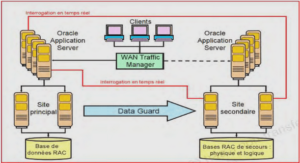

13 Le Système européen de banque centrale de la zone € (SEBC) est fédéral.

Depuis l’Union économique et monétaire (UEM) de 1999 la Banque centrale européenne et la politique monétaire sont communes aux membres de la zone € : 15 pays de l’Union moins GB, Dk et Suède, plus Slovénie, Chypre et Malte. BCE : Francfort ; un Président, Jean Claude Trichet, et un viceprésident, élu, inamovible 8 ans et non renouvelable ;

structure fédérant les 15 BC nationales, avec Directoire (6 membres, met en œuvre la politique monétaire) et Conseil des gouverneurs (6 + 15 = 19 gouverneurs nationaux, définit cette politique) ; rôle des représentants (intérêts de la zone, apatrides) ; fin de la zone mark instaurée par le SME ; les petits pays comptent plus de voix et l’Allemagne/Benelux, qui avaient dominé le SME, sont devenus minoritaires. Schéma du SEBC. Le système de paiement TARGET assure les paiements entre les systèmes nationaux. La BCE est totalement indépendante, aucune instance politique n’étant chargée de la contrôler. Les traités monétaires et éventuelles directions politiques prévues par les textes relèveraient eu Conseil Ecofin des ministres de la zone €.

14 Les objectifs des banques centrales. Ceux de la FED sont l’emploi et la croissance, la stabilité des prix, et la modération des taux d’intérêt à long terme. Celui de la BCE lui est imposé par le traité de Maastricht : la stabilité des prix, et sous réserve de cet objectif principal, apporter son soutien aux politiques de l’Union (qui comprennent la croissance et l’emploi). Elle définit la stabilité des prix comme une inflation proche de, mais inférieure à, 2%, à moyen terme. L’inflation est toujours restée proche de ce niveau depuis 2000 puis l’a dépassé en 2008. La perspective de la voir régresser est liée à l’évolution des prix des matières premières et au cours du $. La FED a donc explicitement un objectif d’emploi et de croissance, la BCE implicitement.

Les deux banques centrales n’ont pas d’objectif de change puisque le $ et l’€ flottent. Lé définition de tels objectifs relève éventuellement du Secrétariat au Trésor aux Etats-Unis (Henry Paulson) et du conseil Ecofin (Jean Claude Junker) en Europe.

Chapitre I : MONNAIE, DEFINITION ET FORMES

§ 1 : 11 formes historiques

§ 2 : Monnaies actuelles et régimes monétaires

§ 3 : Définition de la monnaie

§ 4 : Fonctions de la monnaie

§ 5 : Demande d’encaisses monétaires

§ 6 : Formes de la monnaie et agrégats

§ 7 : Vitesse de circulation

§ 8 : La courbe de demande de monnaie

Chapitre 2 : LA CREATION DE MONNAIE

§ 1 : Par le crédit : multiplicateur des crédits et des dépôts

§2 : Par le financement monétaire du déficit du budget de l’Etat

§ 3 : Par entrées nettes de devises

Chapitre 3 : LES DESEQUILIBRES MONETAIRES

§ 1 : Définitions

§ 2 : Effets des déséquilibres monétaires

§ 3 : Causes de l’inflation et de la déflation

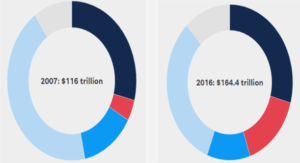

§ 4 : L’inflation dans la sphère financière

§ 5 : Existe-t-il une inflation optimale ?

Chapitre 4 : LES FONCTIONS DES BANQUES

§ 1 : Banques centrales

§ 2 : Banques de second rang ou IFM

§ 3 : Bilans des banques

§ 4 : Gestion des banques

§ 5 : Les grands systèmes bancaires

§ 6 : Les conséquences de l’intégration européenne.

§ 7 : Demande et Offre de monnaie

Chapitre 5 : LES CREDITS (financement intermédié)

§ 1 : Crédits aux entreprises

§ 2 : Prêts aux particuliers

§ 3 : Financements et crédits, hiérarchie des taux d’intérêt

Chapitre 6 : MARCHES DE CAPITAUX ET TAUX D’INTERET (financement direct)

$ 1 : Le Marché monétaire (capitaux à court terme)

§ 2 : Le Marché financier, bourse (capitaux à long terme)

§ 3 : Le marché des changes (devises)

§ 4 : Marchés à terme et d’options

§ 5 : Les taux d’intérêt et de change

TD projetés

TD N° 1 : Monnaie & création des monnaie

TD N° 2 : Déséquilibres monétaires et bulles financières

TD N° 3 : Politique monétaire

TD N° 4 : Banques et taux d’intérêt

TD N° 5 ?

Cours monnaie et finances (164 KO) (Cours PDF)