La gestion et Le traitement de la crise de 2007

Les banques centrales l’œuvre

Le dysfonctionnement des marchés interbancaires, dans le sens d’une sévère rareté de la liquidité, a amené les banques centrales à revoir leurs modes traditionnels d’intervention. Pour bien comprendre cette redéfinition des modalités d’intervention des institutions en charge de la gestion des moyens de paiements et des systèmes financiers, un bref rappel de la politique monétaire conventionnelle est suivi d’un exposé sur les mesures de politiques monétaires de sortie de crise.

La politique monétaire conventionnelle

On désigne par politique monétaire conventionnelle les mesures prises par les banques centrales pour rendre opérationnel l’effet du taux directeur sur les activités d’intermédiation financière. Une banque centrale dispose de nombreux instruments pour mener une politique monétaire dont la gestion influe sur l’économie réelle à travers des canaux de transmission.

Les instruments de la politique monétaire

Le premier instrument de politique monétaire est l’open-market. Il s’agit pour la banque centrale de moduler la masse monétaire à partir de la vente ou des achats de titres, le plus souvent à court terme, sur le marché monétaire. Avec l’adoption du ciblage de l’inflation, l’encadrement de la croissance des agrégats monétaires a été progressivement complété par l’utilisation du second instrument : les taux directeurs. En fixant le taux directeur à un niveau souhaité, la banque centrale intervient La gestion et Le traitement de la crise de 2007 La crise financière internationale 2007 & la contagion financière 73 périodiquement à travers l’open-market pour influer sur les taux interbancaires ; c’està-dire le taux auquel les banques se référent pour leur besoin ou leur excès de liquidité. Les institutions financières parties prenantes à l’open-market sont souvent limitées en nombres. Par ailleurs, les opérations sont conduites sous forme d’enchère avec diverses modalités, que ce soit pour les opérations d’ajustements fins (fine tuning), pour le court et/ou le long terme. Les banques centrales ont aussi recours aux réserves obligatoires. Il s’agit d’une fraction des dépáts des clients des institutions financières que celles-ci doivent constituer auprès de la banque centrale. Lorsque les réserves obligatoires ont un impact effectif, elles jouent autant comme un facteur régulateur de la masse monétaire que comme un instrument de régulation prudentielle. Dans le premier cas, elles permettent de contráler le marché monétaire en accroissant ou en réduisant la demande de monnaie fiduciaire et donc, en dernier ressort d’influer sur les taux d’intérÖt. Dans le second cas, à travers la contrainte d’avoir une écriture permanente dans les livres de la banque centrale, elles sont plutát dissuasives pour les banques qui souhaiteraient, par exemple, s’engager dans une création monétaire excessive. Par ailleurs, certaines banques centrales se présentent explicitement comme les prÖteurs en dernier ressort afin d’assurer, au besoin, la stabilité des systèmes financiers. Pour ce faire, elles mettent à la disposition des banques ayant un besoin en ressources financières des fonds dits d’escompte, généralement rémunérés à un taux supérieur au taux directeur de base. Aussi, il semble important d’indiquer que les interventions des banques centrales sont souvent adossées sur des actifs. La nature de ces collatéraux, contreparties des emprunts des banques, s’avère Ötre aussi un instrument de régulation monétaire. En effet, en relevant ou en abaissant les contraintes d’éligibilité de ces actifs, les banques centrales peuvent réguler la quantité de monnaie mise en circulation. Enfin, les banques centrales disposent de toute une gamme de mesures de réglementation prudentielle afin de mieux encadrer les établissements de crédits et éviter ainsi que le défaut des systèmes de paiements. La crise financière internationale 2007 & la contagion financière

Les canaux de transmission de la politique monétaire

Les interventions de la banque centrale influent sur l’activité économique principalement à partir des variations des taux directeurs. Les mécanismes d’enchainement de ces impacts sur l’économie réelle sont appelés les canaux de transmission de la politique monétaire. De faëon simplifiée, la séquence de base des impacts est la suivante : les variations des taux d’intérÖt jouent sur les comportements des ménages, des entreprises et des intermédiaires financiers, soit en modifiant le patrimoine des agents non financiers soit en affectant les équilibres sur les différents marchés autant des biens que des services. Lorsque ces impacts sur l’économie réelle passent par les investissements ou la consommation, on parle du canal du taux d’intérÖt. Quant au canal du taux de change, il illustre la transmission des signaux de la politique monétaire sur l’économie réelle à travers les échanges internationaux. Les effets de la politique monétaire se transmettent aussi via la valeur des titres financiers. Lorsqu’ils passent par l’effet de levier (voir Encadré 2), suite à la hausse des prix des actions des entreprises, il s’agit du canal du Q de Tobin. Le canal de l’effet de richesse en est le complémentaire. Il se met en place lorsqu’il est admis que les ménages lissent leur consommation par rapport à leur cycle de vie. Ainsi, une hausse de leur richesse se traduira par un accroissement de leur niveau de consommation favorisant ainsi les investissements. ì ces trois mécanismes de transmission, généralement appelés le canal du prix des actifs, s’ajoute le canal du crédit qui se décline sous deux formes : le canal strict (ou étroit) et le canal large. Le canal du crédit illustre la transmission de la politique monétaire sur l’économie réelle à travers les opérations d’intermédiation financière des banques. Ayant été établi que les conditions de refinancement des banques dépendent des variations des taux directeurs, ces institutions les répercutent sur les conditions de financement des économies. Dans ce cas, on parle du canal du crédit strict. Dans les économies soumises à une large intermédiation financière de marché, les variations des taux directeurs modifient les structures des bilans des entreprises à travers leurs dettes ou le coãt de capital. Les effets induits sur les primes de risque déterminent les comportements sur les marchés financiers. Ce mécanisme de transmission est appelé La crise financière internationale 2007 & la contagion financière 75 canal large, car il amplifie dans le canal du Q de Tobin et celui des taux d’intérÖt. Par exemple, dans le cas d’une hausse des taux directeurs, l’endettement d’une entreprise s’accroét et entraine ainsi une hausse des primes de risques associés à la valeur des titres qu’elle a émis. Une évolution défavorable sur les marchés boursiers aura in fine un impact négatif sur les investissements des entreprises et la consommation des ménages. La première année du déclenchement de la crise (2007-2008), les banques centrales ont eu recours aux instruments traditionnels de gestion de la politique monétaire. ì partir de septembre 2008, l’ampleur de la crise et la relative inefficacité des interventions conventionnelles des banques centrales ont amené celles-ci à repenser leurs méthodes d’action.

La politique monétaire de sortie de crise

L’ampleur du dysfonctionnement des marchés interbancaires a rendu inopérants les instruments traditionnels d’intervention des banques centrales. Ni les injections de liquidité à travers l’open-market, ni l’assouplissement des conditions d’escompte n’ont pu enrayer la panique. Des nouvelles stratégies monétaires pour la sortie de la crise financière internationale de 2007 se sont imposées. Les différentes mesures mises en œuvre ont visé à pourvoir en liquidités suffisantes les institutions financières, à soutenir ces dernières contre un éventuel défaut et à rétablir la confiance dans le fonctionnement du marché interbancaire.

Les mesures monétaires non conventionnelles

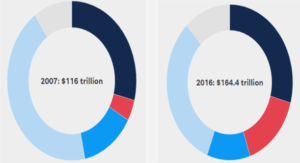

La crise financière de 2007 a ouvert la voie à de nouvelles formes d’intervention et de gouvernance de la politique monétaire appelées les mesures non conventionnelles. Les mesures non conventionnelles sont principalement de trois ordres. La première mesure fut couramment appelée à la doctrine Bernanke â du credit easing. Il s’agit des circonstances oè une banque centrale se substitue aux institutions financières pour financer indirectement les économies. Les modes opératoires de la banque centrale sont pour l’essentiel l’élargissement du refinancement et l’achat des actifs financiers. Du fait du nouveau rále actif de la banque centrale comme intermédiaire financier au premier plan, les mesures constituant le crédit easing ont conduit à la modification de La crise financière internationale 2007 & la contagion financière 76 la composition de bilan des banques centrales, tant à l’actif qu’au passif. Elles sont résumées dans le tableau ci-dessous. Les banques centrales ont acheté des titres financiers auprès des banques afin de mettre à la disposition de ces dernières de la liquidité. Cela s’est traduit par une augmentation de la base monétaire, d’oè la modification du passif des banques centrales. L’assouplissement des conditions de refinancement ainsi que l’acquisition des titres financiers à la suite de l’élargissement des collatéraux exigibles ou celui des contreparties éligibles aux opérations d’open market, ont permis l’amélioration des conditions et des possibilités de financement bancaire. En mÖme temps, cela c’est traduit par une modification de l’actif des banques centrales.