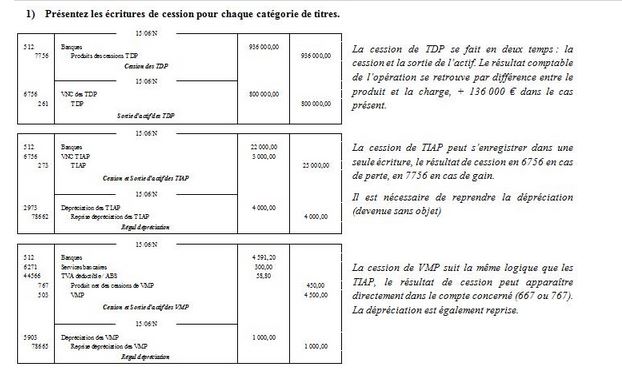

2) Analysez fiscalement ces opérations dans le cas où la société DCG est soumise à l’IS

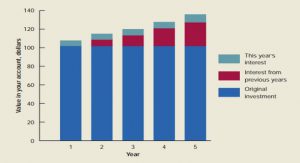

Dans ces sociétés, le régime des plus ou moins values s’applique uniquement aux titres de participation (au sens fiscal). De plus, on ne parle que de plus ou moins value à LT car à CT il n’y a pas de retraitement (pas de possibilité d’étalement le la PVNCT comme dans les sociétés sous le régime des BIC).

– PVLT (PC > PR) si détention >= 2 ans : à déduire. Cette PVLT est exonérée depuis 2007 mais une quote-part de frais et charges doit être réintégrée car imposée au taux normal (= 5% PVLT). Dans le cas présent, il faut donc déduire la PVLT de 136 000 € et réintégrer une quote-part de 136 000 x 5% = 6 800 €.

– MVLT (PC < PR) si détention >= 2 ans : à réintégrer.

Au niveau des dépréciations, le régime est identique : dotation = MVLT à 0% à réintégrer (non déductible) et reprise = PVLT à 0% à déduire (exonérée).

Pour les autres titres, le résultat comptable correspond au résultat fiscal (hors cas particuliers tels que les SICAV, FCP…).

3) Analysez fiscalement ces opérations dans le cas où la société DCG n’est pas soumise à l’IS.

Le régime des plus ou moins values professionnelles s’applique aux cessions de titres appartenant à l’entreprise dès lors qu’ils sont considérés comme immobilisés du point de vue fiscal.

| Quel que soit le résultat de cession :

PV ou MV |

Titres détenus depuis moins de 2 ans | Titres détenus depuis au moins 2 ans |

| CT | LT | |

| Sont seulement concernés les titres immobilisés au sens fiscal (détention pendant au moins deux ans…) mais la cession d’un lot de titres considérés comme immobilisés au sens fiscal peuvent comprendre des titres détenus depuis moins de 2 ans.

Les titres non immobilisés au sens fiscal sont imposés normalement (pas de retraitements) |

||

Dans le cas présent, la plus value de 136 000 € sur les TDP suit le même régime que pour une société à l’IS (sauf QP)

Les TIAP, détenus depuis plus de deux ans entraînent : une MVLT de 3 000 € et une PVLT de 4 000 € (reprise dépréciation)

Les VMP détenues depuis moins de 2 ans ne sont pas immobilisés au sens fiscal : RC = RF, pas de retraitement fiscal mais la reprise de dépréciation constitue une PVLT à déduire (imposition au taux fixe de 16%).