Les Paiements pour Services Environnementaux

Emergence et principe des Paiements pour Services Environnementaux

Afin d’apporter les balises nécessaires à ce travail, ce premier chapitre proposera les fondements théoriques des PSE. Dans ce cadre, on se penchera dans un premier temps sur les notions d’externalités et de services environnementaux qui sont la base d’existence des PSE. Puis, on abordera les éléments dont il faut tenir compte pour monter un projet PSE, suivi des enjeux auxquels ils renvoient.

Fondement des PSE

Ce premier chapitre permettra d’avoir une vision plus claire sur l’approche économique de l’environnement en exposant le problème d’externalités auquel fait face une majeure partie de ces ressources. Les services environnementaux faisant l’objet d’une externalité en particulier

Les externalités

La dégradation de l’environnement vient de la non-prise en compte de l’ensemble de ses bénéfices. L’inexistence ou la sous-estimation des prix de certaines ressources amène certains agents économiques à prendre des décisions qui peuvent affecter un autre agent sans que le marché intervienne: on parle d’effets externes ou externalités. Dans la littérature économique, le concept d’externalité a donné lieu à de nombreuses discussions et définitions. Pigou, (1920) est le premier à donner une définition de l’effet externe : « L’essence du phénomène est qu’une personne A, alors qu’elle est en train de rendre un certain service, contre paiement, affecte incidemment, en bien ou en mal, d’autres personnes (non productrices de services similaires), et cela de telle manière qu’un paiement ne puisse être imposé à ceux qui en bénéficient, ni une compensation prélevée au profit de ceux qui en souffrent ». Cette définition montre que le caractère involontaire des activités d’une personne sur d’autres personnes et ses conséquences sur leur bien-être, des conséquences qui peuvent être aussi bien positives (par exemple le producteur de pommes qui produit indirectement du nectar et favorise ainsi la production de miel d’un apiculteur voisin) que négatives (l’émission des gaz à effet de serre cause du réchauffement climatique). 5 La fonction d’utilité de ces autres personnes se voit donc être modifiée sans que celles-ci n’aient été des parties prenantes et consentantes du processus de décision qui a abouti directement ou indirectement à l’effet produit (Meade, 1973). Laffont (1987) vient appuyer cette définition en proposant l’externalité comme l’effet indirect d’une activité de consommation ou de production sur l’ensemble de consommation, la fonction d’utilité d’un consommateur ou l’ensemble de production d’un producteur. Par indirect, il entend que cet effet concerne un agent autre que celui qui exerce l’activité économique et que cet effet ne passe pas par le système de prix. Il propose une catégorie d’activité qui peut produire des effets externes : la consommation et la production. On distingue ainsi les externalités de consommation, provoquées par la consommation de certains biens (tabac, bruit, déchets polluants) et les externalités de production, provoquées par l’activité productive des entreprises (émission de gaz polluants comme le soufre, pollution par les nitrates des sols et des cours d’eau). L’effet est ainsi externe au système de prix et externe aux décisions rationnelles des agents qui le subissent. En raison de ce caractère extérieur à l’échange où il y a interdépendance involontaire entre les activités de différents agents économiques, qui ne sont ni couvert par des coûts ni par des revenus, que les externalités sont appréhendé comme une défaillance du marché. Par ailleurs, l’existence d’effets externes a pour conséquence économique de créer une divergence entre une divergence entre calcul coût-avantage privé et collectif qui concerne l’ensemble de la société (Bator, 1958).

Entre solution privée et solution publique

La défaillance du marché induite par les externalités constitue une cause importante de détérioration et de gaspillages des ressources dans le domaine de l’environnement (Barde, 1991). Différentes solutions ont alors été proposées pour augmenter l’efficacité des décisions en conduisant l’émetteur à tenir compte de tous les effets dans son calcul économique : elles permettent d’ « internaliser » l’externalité. Il s’agit de l’approche coasienne et de celle de l’intervention étatique.

Approche Coasienne

Lorsque le nombre d’agents économiques concernés est faible ou que les individus sont bien organisés, le problème soulevé par les externalités peut être résolu par la négociation entre les parties en présence. Coase (1960) explique l’existence des externalités sur le concept de coût de transaction, qui traduit l’existence de coûts spécifiques dus aux tentatives de coordination des agents. Si ceux-ci pouvaient aisément entrer en relation chaque fois que certains souffrent des actions d’autres, un espace de négociation pourrait s’ouvrir qui conduirait alors à une situation meilleure pour tous (Bontems, 2007). En d’autres termes, s’il y a externalité, c’est parce qu’il est plus couteux, en termes de transaction, de les faire disparaître que de les supporter. Le théorème de Coase montre que les parties concernées peuvent négocier une solution qui permettra d’internaliser l’externalité. Trois conditions sont nécessaires à l’application de ce théorème : – L’information est parfaite : la source d’externalité est clairement identifiée et il est possible de prévenir les dommages (information sur la fonction de coûts et de dommage en particulier) ; – Les droits de propriété sont clairement définis ; – Les coûts de transactions sont nulles (négociations sans frais). Coase part de l’idée que l’échange ne porte pas seulement sur un bien mais aussi sur le droit d’utiliser ce bien. Le droit de propriété est un droit de jouir et de disposer des choses. Il peut avoir plusieurs aspects : le droit de disposition (vente, destruction), le droit d’usage (servir ou habiter) et le droit de perception des fruits (location, moisson). L’attribution des droits de propriété est un préalable au démarrage de la négociation entre les deux parties concernées. En effet, on ne peut échanger que ce que l’on possède, que les achats et les ventes effectués ne portent que sur ces droits de propriété. Dès lors, si les droits de propriété étaient clairement spécifiés et parfaitement exclusifs, tous les avantages et tous les dommages résultant d’une activité concerneraient celui-là seul qui la met en œuvre. Il n’y aurait plus aucun effet externe. La logique de la théorie des droits de propriété conduit alors à ce que les externalités, conçues comme des droits d’usage sur les ressources, fassent l’objet d’un échange marchand. Le coût de transaction quant à lui est un coût lié à un échange économique, plus précisément une transaction économique. Evoqué pour la première fois par Coase dans son article The Nature of the Firm (1937), il explique que : « Lorsque l’on souhaite opérer une transaction sur 7 un marché, il est nécessaire de rechercher son ou ses contractants, de leur apporter certaines informations nécessaires et de poser les conditions du contrat, de conduire les négociations instaurant ainsi un véritable marché, de conclure le contrat, de mettre en place une structure de contrôle des prestations respectives des obligations des parties, etc. » les regroupe en trois catégories : les couts de recherche et d’information, les coûts de négociation et de décision et les coûts de surveillance et d’exécution.

Intervention de l’Etat

Si les solutions sur une base volontaire ne sont pas satisfaites et que le nombre de personnes concernées est élevé ce qui rendrait l’information imparfaite et couteuse, l’Etat devrait intervenir pour remédier aux lacunes du marché. La dégradation de la qualité de l’environnement par les déchets, les fumées ou le bruit consécutif à des activités de production ou de consommation a d’ailleurs incité de nombreux gouvernement à mettre en place une politique de sauvegarde de l’environnement (Webber, op.cit.). A cet effet, on peut distinguer deux grandes catégories d’interventions publiques : la règlementation et la fiscalité.

Règlementation

C’est l’intervention la plus utilisée et consiste à un contrôle direct par voie législative en fixant une quantité de pollution ou un volume d’utilisation d’une ressource à un niveau socialement acceptable et écologiquement (Baumol et Oates, 1971). Ce principe est à la base des dispositifs de « cap and trade » pour les émissions de dioxyde de souffre et d’azote aux Etats-Unis et pour les quotas de pêche de nombreux pays (marchés de quotas individuellement transférables) et du mécanisme de base du protocole de Kyoto (Costanza et al., 2013). Une approche réglementaire impose une série d’obligations. Ces dernières ne sont pas systématiquement exécutées, surtout si le pouvoir public qui la met en œuvre manque de ressources pour assurer leur application. De plus, il est très difficile d’appliquer des règles d’utilisation contraignantes sur des populations qui dépendent à très grande partie de l’utilisation de ces ressources pour pouvoir survivre. Le fait de contraindre ces populations à développer des activités pouvant les aider dans leur subsistance ne peut que renforcer la dégradation des ressources et le développement d’activités illégales (Buttoud, 1995; Mayrand et Paquin, 2004). La règlementation est donc une méthode autoritaire et par ailleurs, ne règlent pas les externalités positives.

Fiscalité

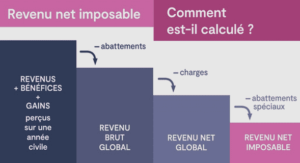

Plutôt que d’exiger ou d’interdire, l’Etat peut intervenir de façon que le calcul rationnel des agents économiques intègre les externalités. Cette approche est issue des réflexions de Pigou (1920) qui insiste sur le problème de la désadéquation entre les coûts privés et le coût collectif des activités économiques. Il propose que le différentiel entre coût privé d’une décision prise par un agent économique et coût supporté par la société soit comblé par une intervention de l’Etat sous la forme d’une taxe ou d’une subvention visant à modifier le comportement des agents. L’internalisation fiscale consiste « à faire payer par de l’argent émetteur de la déséconomie externe une taxe égale au montant de la déséconomie » (Faucheux et Noël, 1995). Cet instrument s’exerce sur le producteur dont le paiement est obligatoire. A la suite de Pigou, les économistes de l’environnement furent amenés à distinguer plusieurs types de taxes (Barde, Smith, 1997) à savoir : o les redevances ou les taxes sur les émissions qui frappent directement la quantité ou la qualité des polluants rejetés. On y recourt pour faire face à des problèmes d’environnement, tels que la pollution de l’air (redevances sur les émissions d’oxydes de soufre), de l’eau (systèmes de gestion de l’eau), du bruit (redevances sur le bruit des aéronefs) ou des rejets de déchets. o les redevances d’utilisation qui couvrent le coût des services de collecte et de traitement et sont utilisées pour la collecte et le traitement des déchets solides et des eaux usées. o les redevances ou les taxes sur les produits qui visent les produits polluants au stade de leur fabrication, de leur consommation ou de leur élimination. Ce sont par exemple les taxes sur les engrais, les pesticides et les piles, les principales étant les écotaxes sur l’énergie (taxes sur la teneur en carbone et en soufre des carburants et combustibles). Ces taxes ont pour objet de modifier les prix relatifs des produits ou de financer des systèmes de collecte et de traitement.

INTRODUCTION |