Historiquement, les crédits bancaires étaient considérés indispensables pour les activités économiques de certains pays. Les crédits bancaires sont un des moyens idéals pour assurer le financement externe des entreprises et des besoins de fonds des particuliers. Les banques répartissent les crédits bancaires par l’emploi des épargnes stériles transformés en capitaux productifs par le financement de certaines entreprises ou individus demandeurs. Les crédits bancaires peuvent être dès lors une référence aux acteurs du développement, parce qu’ils pourraient être un moyens efficace pour lutter contre la pauvreté et pour favoriser la croissance économique.

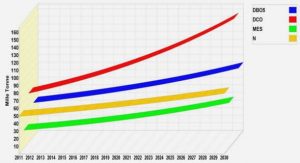

En ce jour où la mondialisation économique règne, en se manifestant par l’influence des systèmes économiques des pays développés et les tendances croissantes des indicateurs de la croissance économique de ces pays développés. Cela, nous amène à supposer que chaque pays peut éradiquer la pauvreté par l’intermédiaire des organismes financiers. Sur ce, Madagascar est un pays parmi les plus défavorisés et les plus pauvres du monde. Cette pauvreté s’aperçoit à travers le Produit National Brut(PNB) qui a été en 2000, de 4 milliards de dollars, soit un PNB par habitant de 250 dollars.

L’IMPACT POSITIF DES CREDITS BANCAIRES SUR LA CROISSANCE ECONOMIQUE

La participation du financement bancaire à la croissance a été le centre du débat de plusieurs auteurs. La plupart des résultats des études de ces auteurs ont montré que le crédit bancaire est un des moyens de financement indispensable aux agents économiques et peuvent leur être nécessaire pour ses activités marchandes. En outre, la répartition des crédits entre les branches d’activités et les agents économiques, pourrait être un des facteurs permettant d’améliorer la croissance économique.

Ainsi, il est adéquat d’observer l’importance de l’impact des crédits bancaires sur le financement des activités économiques, sur lequel le raisonnement va se prolonger sur le rendement des moyens de production qui sont des facteurs de croissance.

GENERALITE

Le crédit bancaire et la croissance économique sont des termes complémentaires mais ayant des sens biens distincts. D’une part, le crédit bancaire est un prêt accordé par une banque (créancier) à un agent économique (débiteur ou emprunteur) et déterminé par une convention effectuée par les deux parties. C’est une des activités des banques. D’autre part, la croissance économique est une vue d’ensemble de la situation socio-économique d’un pays qui s’aperçoit à l’aide des indicateurs la mesurant. L’évaluation de la croissance peut donc être déterminée par la somme des produits fournie par les activités économiques d’un pays.

Le crédit bancaire

Le crédit bancaire est un prêt fourni par les établissements de crédits à partir des fonds collectés auprès des dépositaires. Le crédit bancaire est un des financements le plus accessible aux agents économiques, qu’ils soient financiers ou non financiers. En principe, le crédit octroyé par les banques suit des règles biens précises régissant l’ensemble du secteur financier et des établissements de crédits.

Historique du crédit bancaire et des banques

Historique de crédit dans le monde

Avant le VIème siècle, le terme de prêt à intérêt est né. Le prêt à intérêt a existé avant la création de la monnaie, cependant les échanges inter-temporels étaient sous forme de dons ou troc et de contre-dons. On verra l’évolution de la forme du crédit dans de nombreuses civilisations antiques.

De la sorte, en Mésopotamie, longtemps appelé « usure ». Ce mot venant du latin «usura » indique « intérêt », alors il y avait déjà le prêt à intérêt. L’ère babylonienne (de 1800 à 1600 avant notre ère), a laissé dans ses délabrements, particulièrement le code D’HAMMOURABI illustre des preuves sous forme de textes indiquant les taux d’intérêt sur les prêts allant jusqu’à 20% l’an, étaient généralement pratiqués.

En Grèce Antique, l’activité de prêt était sous le contrôle des « trapézites », nom venant de la table derrière laquelle ils utilisaient dans des boutiques parfois apprêtées à un autre commerce, mais le plus souvent destinées aux transactions bancaires. Toutefois les philosophes de cet ère n’acceptaient pas l’activité de prêt monétaire, tels qu’Aristote (384 à 322 avant notre ère) qui la voyait comme un détournement, un avilissement de la fonction première de l’argent, laquelle était selon lui de servir aux transactions, non de « faire des petits ».

A la fin du XVIIe siècle, les mentalités ont civilisé et la pratique du prêt à intérêt ou l’escompte des effets de commerce s’étend. Cela étant expliqué par la perte d’une part de pouvoir de l’église et la réforme protestante ne condamne pas de telles pratiques. A partir de 1703, ce sont les rois qui émettent des titres (la rente) rapportant intérêt et ce sont les riches marchands qui prêtent aux princes.

Pour la civilisation arabe, la religion musulmane continue à damner l’intérêt en tant que tel. Pourtant, les banques islamiques ont développé des formules de prêts qui approuvent de réaliser des opérations de crédit respectant les préceptes religieux. Par exemple, le Soukouk qui est une obligation ouvrant un droit à une quote-part de profits futurs garantis. Similairement dans le mécanisme de la Mousharaka une banque participe au financement de l’acquisition d’un bien immeuble et le règlement obéit à un tableau d’amortissement qui comprend, plus le capital principal, les « bénéfices » tirés par la banque pour cette opération. Cela affirme l’acuité des prêts de cette ère.

Historique et structure des banques à Madagascar

A partir de 1985, la libéralisation de l’économie , dans le cadre des programmes d’ajustement mis en œuvre avec l’appui du Fonds Monétaire International (FMI) et de la Banque Mondiale, a permis d’introduire des évolutions au niveau financier et bancaire.

Notamment le secteur financier classique est caractérisé par trois éléments biens définis, à savoir : une politique monétaire libéralisée (par la libéralisation du système de change), un secteur bancaire libéralisé totalement (privatisation des banques étatiques,…), et une loi bancaire ((Loi n°95-030) règlementant l’activité sous la supervision de la Commission de Supervision Bancaire et Financière ou (CSBF).

A part la Banque Centrale de Madagascar, le système financier classique compte actuellement : sept banques commerciales, deux établissements financiers et quatre établissements d’assurance et de sécurité sociale. Ces banques, entièrement privées ou privatisées dans le cadre des mesures de restructuration sont les suivantes: Banky Fampandrosoana ny Varotra –Société Générale (BFV –SG) ; Banque Malgache de l’Océan Indien (BMOI) ; Bankin’Ny Indostria –Crédit Lyonnais (BNI –CL) ; Banky ny Tantsaha Mpamokatra -Bank Of Africa (BTM-BOA) ; Compagnie Malgache de Banque (CMB) ; State Bank of Mauritius (SBM) ; Union Commercial Bank (UCB).

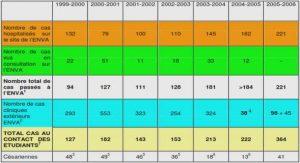

Au 31 décembre 2002, les sept banques cité ci-dessus comptaient : 106 agences ; environ 208 300 clients ; 2 884 employés ; un encours de dépôts de l’ordre de 3 941 milliards fmg ; un encours de crédit atteignant 2 434 milliards fmg ; un actif d’un montant de 7 153 milliards fmg. Les dépôts collectés sont généralement de court terme (85% du total), et pareil pour les crédits. Deux établissements opèrent dans le secteur : la Caisse d’Epargne de Madagascar (CEM) et les Centres de Chèques Postaux (CCP). Ces deux établissements ne sont pas soumis à la loi bancaire. Généralement « Les établissements de crédit sont autorisés par la loi bancaire n°95-030 du 22 Février 1996 à exercer divers types d’activités ». Auparavant, ils sont aptes à effectuer des opérations de banque à savoir : la réception de fonds du public, l’octroi de crédits, la gestion de portefeuille de valeurs immobilières et la mise à disposition des moyens de paiement. Ensuite, ils peuvent également effectuer des opérations connexes notamment les changes, la location de coffre forts, le placement, l’assistance et le conseil. Enfin, sous les instructions de la Commission de Supervision Bancaire et Financière (CSBF) ils, peuvent aussi prendre ou détenir des participations dans des Entreprises existantes ou en création.

INTRODUCTION |