1 – Utilité des deux contrats MATIF

Ces deux contrats permettent de couvrir un risque de marché, le risque de marché pouvant être défini comme le risque lié aux variations du prix des produits négociés sur les marchés de

capitaux : actions, obligations, TCN, devises, …

Plus précisément, le contrat EURO NOTIONNEL permet de gérer le risque de taux à LT et le contrat sur indice CAC 40 permet de gérer le risque qui pèse sur la valeur d’un portefeuille d’actions (composé des principales actions du Premier marché de la Bourse de Paris).

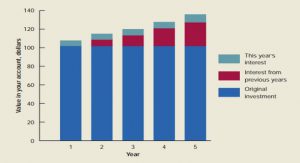

2 – Principe de la couverture par contrat ferme sur marché organisé

Le principe est le suivant : le gain ou la perte de valeur sur l’instrument de couverture (les contrats fermes négociés sur le marché organisé) neutralise la perte ou le gain de valeur relatif à l’élément couvert. Il s’agit donc de neutraliser la perte potentielle par compensation.

L’élément à protéger peut être un actif ou un passif figurant au bilan de l’entreprise, ou un poste du compte de résultat (produit ou charge).