Événements et territoires – le coût des inondations en France

Des enjeux spécifiques dans le domaine de l’assurance

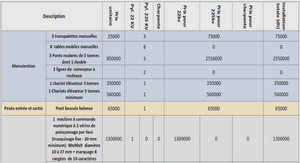

De nombreux métiers composent le secteur de l’assurance des dommages aux biens, chacun ayant un regard spécifique sur la thématique des catastrophes naturelles. En première analyse, les besoins du secteur de l’assurance se situent dans les trois domaines suivants (Guarnieri et al., 2003) : – Un besoin organisationnel, pour se préparer à la gestion d’une éventuelle crise ; – Un besoin de gestion technique, pour évaluer les cumuls d’exposition et donc planifier l’achat de réassurance, pour affiner la politique de souscription en surveillant l’exposition du portefeuille, et pour favoriser la prévention des assurés situés en zone à risque. – Un besoin de relations entre la profession et les acteurs publics, afin de coopérer dans la gestion post-crise et de participer aux politiques de prévention à différentes échelles. L’évaluation des risques naturels, quant à elle, conduit à différencier plus précisément trois échelles d’application dans les métiers de l’assurance (Chemitte, 2008) (cf. tableau 3) : – Une échelle macro, qui décrit une évaluation globale de l’exposition d’un portefeuille d’assurés (cumul) ; 46 Article 5 de la Directive. Une évolution des besoins et des pratiques qui nécessite une amélioration des connaissances – Une échelle méso, permettant l’évaluation de la sinistralité par événement, lorsqu’elle est mise en œuvre ; – Une échelle micro, dite « site par site », pour la connaissance de l’exposition de chaque assuré. Tableau 3. Classification des besoins des sociétés par catégorie de métiers (D’après Chemitte, 2008) Au sein du premier type d’application, orienté vers la modélisation, trois principales catégories sont représentées : – Les métiers de la gestion de sinistres, qui fournissent une évaluation globale des sinistres et organisent la gestion de crise. – Les métiers de la réassurance, qui évaluent le cumul des portefeuilles exposés aux risques. – Les métiers relatifs aux statistiques et à l’actuariat, qui apportent des connaissances sur l’exposition aux risques. Le troisième type d’application est essentiellement utilisé par les métiers de la souscription et de la prévention qui visent à connaitre l’exposition des risques au cas par cas (plus un processus de notation que de modélisation). Le second type est à la rencontre des deux précédents, en évaluation des sinistres comme en modélisation, mais il est encore peu mis en œuvre. Plusieurs éléments de contexte expliquent l’émergence de nouveaux besoins au sein de ces différents métiers. En effet, le secteur assurantiel doit faire face, d’une part, à l’augmentation de l’exposition des portefeuilles aux risques et par conséquent de l’accroissement des dommages indemnisés et, d’autre part, à de nouvelles contraintes réglementaires et des perspectives d’évolutions législatives du régime CatNat.

Le spectre d’événements extrêmes

L’industrie de l’assurance et de la réassurance mènent de nombreuses études prospectives pour se préparer à la survenance d’événements « extrêmes » (AXA, 2012 ; Swiss Re, 2013 ; Munich Re, 2014 ; etc.) et des conséquences majeures que ces catastrophes pourraient induire d’un point de vue organisationnel, technique et financier (Michel-Kerjean & Morlaye, 2008 ; Nussbaum, 2008). La perception du caractère « extrême » d’un événement diffère largement selon les marchés, puisque la fréquence et l’intensité des catastrophes sont des critères relatifs. Aux États-Unis par exemple, 16 inondations de plus d’un milliard de dollars (actualisés en $ 2011) sont survenues entre 1980 et 2011 (Smith & Katz, 2013). En France, la FFSA recense de manière heuristique seulement quatre inondations qualifiées d’ « extrêmes », survenues entre 1982 et 2009 (FFSA, 2009) (cf. tableau 4). Les submersions marines consécutives à Xynthia en 2010 ainsi que les inondations du Var en 2010 et 2011 complèteraient certainement à ce jour le tableau. Nom de l’événement Coûts historiques (en millions d’€) Période de retour Gard 1988 521 50 ans Vaison-la-Romaine 1992 381 50 ans Gard 2002 810 75 ans Rhône 2003 769 100 ans Source : FFSA-GEMA, 2012 Tableau 4. Liste des inondations « extrêmes » survenues en France d’après la FFSA, entre 1982 et 2009 Au sens statistique, un événement extrême est caractérisé à la fois par une très faible probabilité d’occurrence et par une très forte intensité (Zajdenweber, 2006). Si l’on représente les valeurs extrêmes sur une courbe de probabilité de dépassement des pertes, elles se situent donc en queue de distribution (cf. figure 22) (Grossi & Kunreuther, 2005). Dès lors, peut-on réellement qualifier les quatre inondations citées plus-haut d’ « extrêmes », alors que leur période de retour n’excède jamais 100 ans et que le montant total des dommages ne semble pas avoir, jusque-là, mis en péril la solvabilité du système CatNat ? Quelles seraient les conséquences d’événements encore plus rares et plus intenses ? . Une évolution des besoins et des pratiques qui nécessite une amélioration des connaissances Figure 22. Catégorisation des événements selon leur fréquence et leur intensité Au Royaume-Uni, entre 2004 et 2006, l’Association des assureurs britanniques (ABI) a réalisé plusieurs études pour mesurer les impacts du changement climatique sur le coût des dommages liés aux catastrophes naturelles sur la période 2005-2080 (ABI, 2005). D’après ces travaux, basés sur les scénarios du GIEC, l’augmentation des aléas extrêmes aura pour conséquence l’accroissement, à la fois du niveau de prime et du besoin en capital, car la probabilité de ruine sera plus forte (Nussbaum, 2008) (cf. figure 23). Toutefois, plusieurs spécialistes ont montré que le manque de profondeur historique des données climatiques incite à rester prudent quant à l’affirmation d’une augmentation tendancielle des événements extrêmes (Lang et al., 2014). Figure 23. Impact du changement climatique dans le secteur de l’assurance (Extrait de Nussbaum 2008, d’après ABI 2006) PREMIÈRE PARTIE : État des connaissances sur le coût des inondations en France 66 En France, dans le cas des inondations, l’événement potentiel le plus redouté et le plus étudié demeure la crue de la Seine (Grands Lacs de Seine, 2009 ; CCR, 2014 ; OCDE, 2014). En effet, le territoire francilien, qui concentre près du tiers de l’activité économique de la France, est particulièrement exposé à ce risque. Ainsi, une crue de la Seine de période de retour centennale, type 1910, aurait des conséquences sociales, économiques et politiques catastrophiques à l’échelle du pays. D’après une étude récente de l’OCDE (2014), le coût des dommages directs d’une telle inondation oscillerait entre trois et 30 milliards d’euros, soit deux à 20 fois le coût moyen indemnisé pour les inondations chaque année en France. Une telle catastrophe dépasserait vraisemblablement la capacité maximale de couverture du système CatNat, ce qui nécessiterait l’intervention de l’État, c’est-à-dire la solidarité nationale. En effet, toujours d’après l’OCDE (2014) : « Les réserves du système CAT-NAT sont évaluées à 5,7 milliards € en 2013 (3,4 milliard € chez la Caisse Centrale de Réassurance et 2,3 milliard auprès des assureurs privés). Au-delà de ce montant, la garantie d’État serait automatiquement activée pour financer les autres dommages et pertes couvertes par ce régime sur le budget de l’État, affectant ainsi les finances publiques. ». Toutefois le scénario « Seine 1910 », malgré les conséquences majeures qu’il engendrerait, ne représente pas a fortiori pour l’assurance l’événement à prendre en compte pour apprécier le sinistre maximum possible (SMP). En effet, la survenance d’une inondation de période de retour supérieure à 100 ans demeure statistiquement tout à fait probable. De plus d’autres territoires, en France, présentent une forte exposition. Par ailleurs un risque de débordement concomitant de grands fleuves tels que la Loire, le Rhône et la Garonne, dû à des épisodes pluvieux généralisés, est envisageable. De tels événements sont d’ailleurs survenus en 1846, 1856 et 1866. Certains géographes focalisent en ce sens leurs analyses sur les impacts des événements historiques majeurs d’inondations, dans le but d’évaluer de manière prospective l’exposition réelle des territoires (Boudou et al., 2013). Le secteur de l’assurance se voit aussi concerné par ces questions. En effet, depuis 2009, il est soumis aux exigences de la Directive européenne « Solvabilité 2 », qui impose aux assureurs et réassureurs d’évaluer les risques inhérents à leurs activités et notamment les scénarios extrêmes, afin de mieux estimer les moyens à mobiliser pour prévenir ces risques.

Directive solvabilité

l’obligation réglementaire de modéliser les risques catastrophiques La Directive 2009/138/EC1, dite Solvabilité 2, votée par le Parlement européen le 22 avril 2009 et par le Conseil le 5 mai 2009, a notamment pour objectif de réglementer à l’échelle européenne l’analyse et la gestion des risques au sein des entreprises d’assurance et de réassurance. Concrètement, dans le cadre des inondations par exemple, la Directive impose aux sociétés de modéliser l’exposition de leur portefeuille aux risques maximaux en considérant a minima une période de retour bi-centennale, par le calcul du SCR : « Solvency Capital Requirement ». Pour ce faire, les compagnies ont deux possibilités : elles peuvent recourir à l’utilisation d’une formule standard de calcul, imposée par Solvabilité 2 ou Une évolution des besoins et des pratiques qui nécessite une amélioration des connaissances 67 concevoir leur propre outil de modélisation, qui le cas échéant, devra être certifié. L’adoption de la formule standard est une option intéressante pour les petites et moyennes compagnies d’assurance, puisque le développement d’un modèle interne nécessite des moyens techniques et financiers importants. Elle présente également l’avantage d’être un modèle ouvert et détaillé. En revanche, cette méthode ne prend pas en compte la diversité des réglementations qui existent dans chaque compagnie européenne et elle intègre des indicateurs standards difficilement personnalisables (Derien, 2010). La formule standard est donc parfois à l’origine de résultats contradictoires avec l’expérience réelle des dommages de certaines compagnies (Prettenthaler, 2012). Les modèles internes permettent, en théorie, de calculer de manière plus réaliste les risques auxquels s’expose la compagnie. La plupart sont développés par des agences de modélisations spécialisées, ce qui permet aux assureurs clients de partager la responsabilité des résultats du modèle. Toutefois, même si pour certains grands groupes la Directive permet aux assureurs d’être plus « indépendants et autonomes en matière de modélisation des risques »49, d’autres acteurs s’interrogent sur le bien-fondé du développement d’une culture du risque basée uniquement sur des résultats de modèles, notamment face aux diverses sources d’incertitudes qui proviennent de ces outils (cf. 1.3.2.) (Prettenthaler, 2012 ; Luzi, 2012). Solvabilité 2 est un défi particulièrement important pour l’industrie de l’assurance en France au vu de la pauvreté des données sur les dommages, du manque de culture statistique et de pratiques actuarielles dans le domaine des CatNat. Ce défi est d’autant plus grand que le marché français, en parallèle de la Directive, doit se préparer au projet de réforme du régime CatNat qui vise notamment à mettre en place une modulation tarifaire de la surprime CatNat en fonction du degré d’exposition des enjeux assurés.

Le projet de réforme du régime

CatNat et ses conséquences sur l’appréhension des risques Le régime CatNat est un système envié par de nombreux pays, du point de vue notamment de son taux de couverture et d’indemnisation des victimes (Nussbaum, 2000a). Le dispositif présente néanmoins certaines limites, par des aspects de connaissances et de prévention des risques et par une certaine forme de déresponsabilisation des acteurs (cf. 1.1.2.). Par ailleurs, même si le régime reste bénéficiaire, l’augmentation tendancielle de la sinistralité et le risque de survenance d’événements extrêmes sont susceptibles de mettre en péril l’équilibre financier du système (MEDD, 2005). Ainsi, en 2005, en réponse au sévère épisode de sécheresse de 2003, une mission interministérielle composée de l’Inspection Générale des Finances, de l’Inspection Générale de l’Environnement et du Conseil Général des Ponts et Chaussées, a été mandatée pour faire un état des lieux du système d’indemnisation des catastrophes naturelles50 et formuler des recommandations en vue d’une éventuelle réforme (MEDD, 2005). D’après cette enquête, les principaux enjeux identifiés sont la nécessité d’améliorer l’incitation à la prévention, à travers une plus grande responsabilisation des acteurs et de rendre la gestion du régime plus rigoureuse et transparente. Toutefois les diverses propositions issues de ces travaux sont restées quelques années à l’état de recommandations, sans une réelle volonté politique de les concrétiser sous forme réglementaire. Le projet de réforme a été relancé par différents rapports parlementaires, en 2009 (Frécon & Keller, 2009) et surtout en 2010, suite à la tempête Xynthia et aux inondations du Var (Anziani, 2010 ; Collombat, 2010 ; Leonard, 2010). L’ensemble de ces rapports reprend les préconisations déjà formulées en 2005 et ont conduit à la rédaction d’un projet de loi, déposé au Sénat en avril 2012. À ce jour, il n’a pas encore été soumis au vote de l’Assemblée Nationale. Il est probable que ce soit la survenance d’une catastrophe majeure qui conduise à la mise en application de la réforme. Les conséquences potentielles de l’évolution du régime CatNat dans le secteur de l’assurance, expliquent en grande partie l’intérêt des sociétés à l’égard de ce travail de thèse. Schématiquement, trois axes structurent le projet de réforme (Sénat, 2012). Le premier axe vise à renforcer la transparence et l’équité du régime. Il s’agit d’établir d’une part une liste exhaustive des phénomènes naturels éligibles au régime, et d’autre part les paramètres et seuils d’évaluation de l’ « intensité anormale d’un agent naturel » fixés par voie règlementaire. Le deuxième axe cible les dommages dus à la sécheresse. Le projet préconise une systématisation des études de sol préalable à la construction sur terrain argileux et limite l’indemnisation des dommages liés aux phénomènes de subsidence, dans le cadre du régime CatNat, aux seuls biens de plus de 10 ans. Le troisième axe a pour objet l’incitation aux comportements responsables en matière de prévention. Il introduit ainsi un changement substantiel en instaurant une modulation de la surprime CatNat en fonction de l’exposition au risque de l’assuré et des mesures de prévention mises en œuvre. Cette modulation peut donc être revue à la hausse ou à la baisse dans une fourchette préétablie. Seules les entreprises et les collectivités locales qui dépassent un certain montant de capitaux assurés seront concernées par cette mesure. En effet, la modulation tarifaire ne peut inciter efficacement à la prévention que si la surprime de base est élevée. Dans le cas des particuliers, à titre d’illustration, si la surprime des contrats les plus exposés passait de 12 % à 30 %51, la modulation se traduirait par une augmentation de seulement 10 euros par an. Cet axe du projet de réforme est le plus impactant pour l’industrie de l’assurance car il oblige les compagnies à développer des outils de segmentation et d’évaluation des risques, inexistants jusque-là en France pour les CatNat. En conséquence, la Commission Plénière des Assurances de Biens et de Responsabilités (CPABR) de la FFSA a décidé, en 2012, de créer un groupe de travail (GT) chargé de réfléchir à la mise en application de la modulation tarifaire par la profession et de proposer une méthode d’application. À ce stade les travaux du GT sont encore à l’état de projet et n’ont fait l’objet d’aucune publication de la part de la FFSA. Nous pouvons en décrire malgré tous les grandes lignes pour le cas spécifique des inondations. Il s’agit tout d’abord d’évaluer le niveau d’exposition de l’enjeu assuré pouvant faire l’objet d’une modulation de la surprime. Cette première étape étudie en particulier la distance de l’enjeu à un cours d’eau ou sa situation par rapport aux cartographies d’aléa existantes, notamment les AZI et, depuis 2014, la cartographie multi-scénarios réalisée sur les TRI. L’expérience de sinistralité à partir, par exemple, du nombre d’arrêtés CatNat publiés est également retenu comme critère d’appréciation de l’exposition au risque. À la connaissance de l’exposition de l’enjeu doit s’ajouter l’analyse du niveau de protection collective. La présence ou non d’un PPR, d’un PCS, d’un PAPI et d’ouvrages de protection tels que des digues, sur la commune ou le bassin, sont autant d’indicateurs à retenir pour juger du niveau de prévention collective. Enfin, la connaissance de l’exposition et du niveau de protection peut se compléter par la réalisation d’un diagnostic de vulnérabilité, au cas par cas à l’échelle du bien, qui tient notamment compte des mesures individuelles de mitigation mises en place par l’assuré. La synthèse de l’ensemble des données collectées doit donner lieu à une notation, qui permet à l’assureur de moduler à la hausse ou à la baisse la surprime CatNat de l’assuré. Dans ce cadre il est envisagé que la plateforme cartographique de la MRN, actuellement destinée aux souscripteurs et ingénieurs en prévention, puisse servir d’outil privilégié d’analyse de l’exposition aux risques naturels (cf. encadré ci-dessous). La pérennisation de cet outil nécessite en revanche une mise à jour et une amélioration de la couverture des cartographies d’aléa produites et mises à disposition par l’État, afin de garantir une équité de traitement des assurés sur l’ensemble du territoire.

REMERCIEMENTS |