L’internationalisation des banques

L’internationalisation des banques est l’une des manifestations de la globalisation financière. Elle s’est traduite par une expansion des opérations internationales ( opérations en devises ou avec les non- résidents) et un accroissement des implantations à l’étranger1 . Les banques étrangères à l’international privilégient rarement, dans les pays d’implantation la banque de détail (retail banking), ce qui veut dire la banque orientée vers les particuliers, professionnels et PME (crédits, dépôts, gestion de moyen de paiement…)2 dans la mesure où ces activités impliquent une forte proximité avec la clientèle. Sinon, les banques préfèrent souvent « racheter » un réseau existant. En revanche, elle développe plus nettement les métiers de la banque d’entreprise (corporate banking) qui inclut les activités classiques de banques commerciales (crédits, gestion de trésorerie, change, crédits documentaires….) au profit de la clientèle locale ou du pays d’origine, ou encore d’un pays tiers.

L’internationalisation des activités et des structures bancaires a la banque multinationale

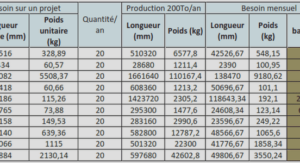

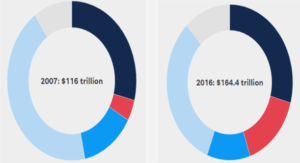

Afin d’analyser la multinationalisation bancaire, il faut d’abord examiner les différentes modalités par lesquelles les banques acquièrent un caractère internationale La transformation du système financier : Depuis les années 60 jusqu’aux années 80, il y a eu un passage du système financier public à un système financier principalement basé sur les BMN. Le phénomène d’internationalisation s’est basé sur l’innovation technologique qui a son tour a mis en place la globalisation financière avec la vague de libéralisation financière qui a commencé. Il est possible de quantifier cette internationalisation par le nombre de fusions et acquisitions dans le secteur financier en identifiant le processus de concentration, et la consolidation bancaire : 1- l’évolution des stratégies d’internationalisation bancaire : Depuis la fin des années 2000, les grandes banques européennes considèrent que l’internationalisation est devenue un enjeu de croissance. 1.1. Les vagues d’internationalisation : L’ère de l’internationalisation qu’ont connue les banques vient des banques européennes qui ont connu des transformations entrainant une redéfinition de leurs métiers, notamment celui de la banque de détail. Cette internationalisation est la résultante de plusieurs faits dont l’émergence de nouveaux acteurs non bancaires, la saturation des marchés, le vieillissement de la population du marché domestique et un modèle de tarification très contesté. En conséquence, face à un marché domestique de plus en plus restreint, la multinationalisation est devenue un enjeu de taille. Le schéma suivant représente les différentes vagues d’internationalisation des banques Banques anglaises, puis banques françaises et espagnoles. Intervention dans les colonies Banques américaines Intervention sur les grandes places financières (euro, Asiatique), Internationalisation de la banque de détail Deuxième vague 1960 Troisième vague 1990 Banques européennes (espagnoles) Intensification des implantations dans les pays développées. Concept de la « banque universelle ». La globalisation financière Chapitre II 102 Selon Jessy Troudart 1 , les premières vagues d’internationalisation des banques européennes se sont faites dans les anciennes colonies. Selon Aliber (1984) cette vague se situerait durant la décennie qui précède la première guerre mondiale. Selon Jones (1990) elle débute dans les années 1830, les banques anglaises sont les premières à déclencher cette vague, notamment dans les colonies. Elles seront rejointes plus tard par les autres banques européennes dont les banques espagnoles et françaises qui s’installent en Afrique du sud et Amérique latine. Les banques américaines ont lancé la deuxième phase d’internationalisation avec l’intérêt qu’abordent les banques américaines aux grandes places financières qui ont vu le jour, telles que le marché Euro dollars à la fin des années 50, et la place financière asiatique dans les années 70. Les banques multinationales se focalisent sur d’autres pays développés (marché européen, japonais, ou bien américain). Pour la troisième vague, les banques européennes, encore une fois, sont à l’origine de l’internationalisation, notamment, les banques espagnoles. Cette phase a été marquée par la redéfinition du métier bancaire et de nouvelles opportunités pour les banques américaines avec l’apparition d’un nouveau concept de « banque universelle » et la gestion d’actifs qui se révèlent être des créneaux porteurs. La déréglementation financière et l’avènement de la monnaie unique ont accompagné ces vagues d’internationalisation dans la vie économique et financière. La dérèglementation financière intense s’est manifestée par l’explosion des innovations entrainant une très forte diversification des produits d’épargne et de financement. La déréglementation financière s’est propagée à partir des Etats Unis à travers deux canaux : Le renforcement de la sécurité du système bancaire. L’amélioration des conditions de fonctionnement des marchés financiers. Puis, elle s’est propagée dans les autres pays qu’à partir du moment où ceux-ci devaient faire face à de nouveaux risques ou besoins sur le marché local. Figure 2.3 : les conséquences de la déréglementation financière Source : thèse Jessy Troudart, op cit, p 38. L’introduction de la monnaie unique en Europe a conduit les banques à faire face à de nouveaux défis. Les menaces pour ces banques résident dans un risque de perte de compétitivité dans la mesure ou la monnaie unique a balayé une grande partie des profits que les banques d’affaires réalisaient sur les activités de gros ( change, banque commerciale)

Les banques internationales et les marchés développés

En générale, la part des actifs bancaires détenue par les banques étrangères dans les économies émergentes s’est fortement accrue depuis 1990. L’intérêt de ces banques peut être mesuré par les créances accordées dans ces pays. Les prêts aux marchés émergents ont continué de s’accélérer. Sur un total de 156 milliards de dollars de nouvelles créances, la plus grande partie (37%) est allés à l’Europe émergente, suivi par l’Asie – Pacifique ( 33%) l’Amérique latine (21%) et enfin, l’Afrique et le moyen- orient ( 9%) ce qui veut dire que la bancarisation des pays Globalisation et déréglementation financière Euro et contraction européennes Croissance économique du commerce mondiale Intensification de la concurrence Contraction bancaire et saturation du marché domestique Nouvelle opportunité en termes de métiers bancaires Croissance externe Intensification de l’internationalisation des métiers bancaires La globalisation financière Chapitre II 104 émergents est l’un des objectifs de développement de la banque de détail. Les banques de réseaux doivent rapidement se positionner sur ces marchés, dans la mesure où la population « cible » est en augmentation perpétuelle.