Le risque « pays émergent » a-t-il disparu

« Pays émergent » a longtemps rimé avec crise financière. De la crise de la dette des années 1980 jusqu’à la grande crise asiatique de 1997-1998, ces pays semblaient condamnés à subir des crises périodiques. Depuis 2001, les primes de risque sur ces pays se sont fortement réduites ainsi que leur volatilité. Est-ce un phénomène purement conjoncturel ou a-t-on assisté à un changement plus structurel comme certains économistes l’avancent ?S’agit-il notamment d’un changement structurel global tenant à une nouvelle configuration des (dés)équilibres financiers et monétaires à l’échelle mondiale ? S’agit-il d’un changement des comportements tant dans les pays développés que dans les pays émergents eux-mêmes sous l’effet notamment d’un effet d’apprentissage des crises du passé ? S’agit-il pour les grands pays émergents d’un effet de taille ? Y a-t-il enfin un glissement vers la gestion du risque essentiellement micro-économique et quels sont les nouveaux outils pour s’en prémunir ?Post-scriptum : les conclusions de ce séminaire n’augurent bien sûr rien de ce qui va advenir à l’issue de la crise actuelle. Celle-ci met en évidence leur forte dépendance à l’égard des marchés des pays développés mais aussi, semble-t-il, pour certains d’entre eux une meilleure capacité à gérer les situations de crise.La crise liée à la montée des défauts sur les prêts hypothécaires subprime aux États-Unis en août 2007 et au tarissement des marchés de crédits qui s’en est suivi, a pour origine les pays développés, contrairement aux crises des années 1980 et 1990. Les pays en développement n’en ont dans l’ensemble pas été victimes. En effet, ils ont été, depuis une dizaine d’années, à l’origine d’excé- dents massifs de balance des paiements courants et ont accumulé d’importantes réserves, sans que leurs banques se soient engagées dans l’offre de produits financiers risqués. Cela pose la question du caractère structurel ou non de cette résistance des économies émergentes et de leur capacité à soutenir la croissance mondiale en cas de ralentissement durable dans les économies « avancées ». En d’autres termes, les pays émergents sont-ils dorénavant découplés des cycles conjoncturels des économies « avancées » et notamment des Etats-Unis ?

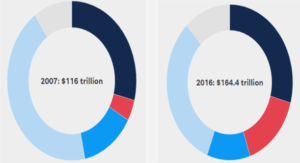

Dans la dernière période, l’économie mondiale a cru à un rythme tendanciel de 5% par an et les pays émergents ont représenté presque la moitié de la croissan- ce mondiale. Un ralentissement durable de l’activité dans les pays « avancés » n’aurait alors qu’un impact limité sur la croissance mondiale. Ce raisonnement comptable est pourtant trop simpliste. Deux canaux de transmissions sont, en effet, susceptibles d’affaiblir la croissance des pays émergents.Le premier est celui des flux de capitaux privés, dont les pays émergents sont toujours importateurs nets. Le second est celui des flux commerciaux. Cela ren- voie au débat sur l’autonomisation de la croissance des pays émergents vis-à-vis des importations américaines. L’approfondissement de l’intégration commer- ciale au sein de la région asiatique ne doit en effet pas faire oublier l’importance du marché américain et des importations américaines de produits finis pour ces économies.De cette séance, on peut dégager quatre conclusions importantes. Tout d’abord, une privatisation des risques, avec un passage de risques souverains à un risque « corporate ». On peut ensuite remarquer que les pays émergents ont des sur- plus de la balance courante mais sont importateurs de capitaux car leurs mar- chés financiers domestiques sont fragiles. Ce dernier point représente un défi de développement pour l’avenir. Les marchés financiers internationaux analysent ainsi les faiblesses des pays émergents. Les BRICs vont croître grâce à leurs fondamentaux puissants, mais plusieurs risques domestiques persistent. Enfin, il faut souligner que la crise financière dans les pays développés est sérieuse, car c’est la crise d’un système, celui de la titrisation excessive.

L’évolution du risque souverain

On distingue généralement le risque souverain, c’est-à-dire la capacité des États à rembourser leurs dettes, du risque pays, lié à la différence pour une entreprise entre opérer dans un pays risqué ou un pays non risqué. Une troisième catégorie peut être distinguée aujourd’hui, liée à la cyclicité économique et financière prononcée des pays émergents du fait de leur croissance rapide. On peut la considérer comme une version atténuée du risque pays.Le risque souverain s’est amélioré car les États ont augmenté leurs actifs liquides. Le risque pays, dans sa version initiale, s’est aussi amélioré avec la diffusion de bonnes pratiques de gouvernance et l’émergence d’entreprises multinationales ayant des actifs à l’étranger et ayant donc à souffrir de l’imposition de barrières aux échanges avec le reste du monde. Par contre, le risque pays, dans sa version atténuée, a augmenté à cause des difficultés associées au rattrapage économi- que rapide (bulles, intégration économique et financière…).