UFR de sciences économiques

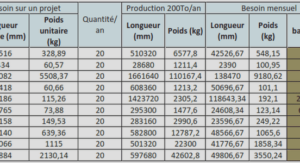

Le tableau 1 de l’annexe (cf. verso de la partie B) donne la distribution des salaires mensuels versés en décembre 2003 aux 200 employés d’une entreprise d’assemblage de composants électroniques. 1. (1 point) On présentera les réponses à cette question en complétant les colonnes du tableau 1 de l’annexe (cf. verso de la partie B). Calculer les centres de classes (xi), les fréquences (fi), les fréquences cumulées (Fi), la masse salariale (nixi), le rapport et le rapport . 2. (0,5 point) Calculer l’étendue de la série étudiée. 3. (1 point) Déterminer la classe médiane et calculer la valeur de la médiane par interpolation linéaire. 4. (1 point) Déterminer la classe médiale et calculer la valeur de la médiale par interpolation linéaire. 5. (1,5 points) Comment peut-on caractériser la concentration des salaires dans cette entreprise à partir de la médiale et de la médiane ? Exercice 2 (9 points) On dispose des indices boursiers français (CAC), allemand (DAX) et anglais (FTSE) en fin de séance boursière sur la période allant du 3/01/1994 au 8/01/2000 (t=1, … 1674). On pose : Ct=Ln CACt, Dt=Ln DAXt et Ft=Ln FTSEt et on donne les résultats numériques suivants : . 1ère partie (3,5 points) 1. (1,5 points) Calculer la moyenne arithmétique . En déduire une valeur moyenne du FTSE sur la période étudiée.

De quelle moyenne s’agit-il ? Sachant que les moyennes arithmétiques des chroniques {C} et {D} valent respectivement : et , calculer l’ordre de grandeur des deux autres indices boursiers (CAC et DAX) sur cette période. 2. (1 point) Calculer l’écart-type de la chronique {F}. Sachant que et , calculer les coefficients de variation des trois chroniques (que l’on notera CVC, CVD et CVF). Comparer les variabilités des indices boursiers correspondants. 3. (1 point) Calculer la covariance Cov(C,F) entre les chroniques {C} et {F}. Sachant que le coefficient de corrélation linéaire entre les chroniques {C} et {F} vaut rCF = 0,940736, que peut-on dire d’une relation linéaire pour décrire une liaison entre le logarithme du CAC et celui du FTSE ? Même question pour une relation linéaire entre {C} et {D} sachant que rCD = 0,976594. 2ème partie (4,5 points) On se propose de mettre en relation le CAC et le DAX à l’aide du modèle [M1] : Ln CAC=a + b Ln DAX soit Ct =a+b Dt + εt où εt désigne l’erreur en t et on donne les résultats numériques suivants : ; ; Cov(C,D) = 0,172636 ; rCD = 0,976594. On note : â et les estimations des moindres carrés des paramètres a et b, l’estimation de Ln CAC à la date n°t quand on connaît le DAX correspondant : , le résidu n°t de la régression : . 4. (1 point) Préciser la(les) variable(s) endogène(s) et exogène(s) du modèle [M1]. Comment appelle-t-on le coefficient b en économie ? 5. (1,5 point) Calculer â et .

En utilisant ces résultats, à quelle variation du CAC doit-on s’attendre si le DAX augmente de 1% entre deux séances boursières ? 6. (1 point) L’indice CAC étant en base 1000, on pose CAC’t = et C’t=Ln CAC’t pour travailler en base 100 et on considère le modèle de régression selon lequel : C’t =a’+b’ Dt + ε’t. Calculer les estimations des moindres carrés â’ et des paramètres a’ et b’ . 7. (1 point) Calculer la précision absolue de la régression associée au modèle [M1]. Quelle précision relative obtient-on pour le CAC quand on l’estime à l’aide de ce modèle ? Ecrire numériquement l’équation d’analyse de la variance. 3ème partie (1 point) On se propose enfin de mettre en relation le CAC et le FTSE à l’aide du modèle [M2] : Ln CAC = + β Ln FTSE soit Ct = + β Ft + ηt où ηt désigne l’erreur en t. 8. (1 point) En utilisant la valeur du coefficient de corrélation linéaire rCF donné à la question 3, calculer la précision absolue de la régression associée au modèle [M2]. Conclure très brièvement (3 lignes maximum).Au taux d’intérêt annuel i=10,250 %, correspond • un taux semestriel postcompté à intérêts simples : τ = • un taux semestriel équivalent : τ2 =un taux continu équivalent : r = • un coefficient de fractionnement semestriel : g2 = • un coefficient de fractionnement continu : g = 2°) Si le taux d’intérêt annuel est i=10,250 %, à une annuité (terme échu) de montant a =20500€, correspond • une semestrialité (terme échu) équivalente : m2 =€. • une annuité continue équivalente de densité.